27 Gen 2021

By redazione Gimme5

È stato recentemente pubblicato il Report 2020 redatto da CONSOB sulle abitudini e gli approcci delle famiglie italiane alle scelte d’investimento. La ricerca, condotta su un campione di 3.274 individui, ha portato alla luce importanti risultati. Li analizziamo insieme.

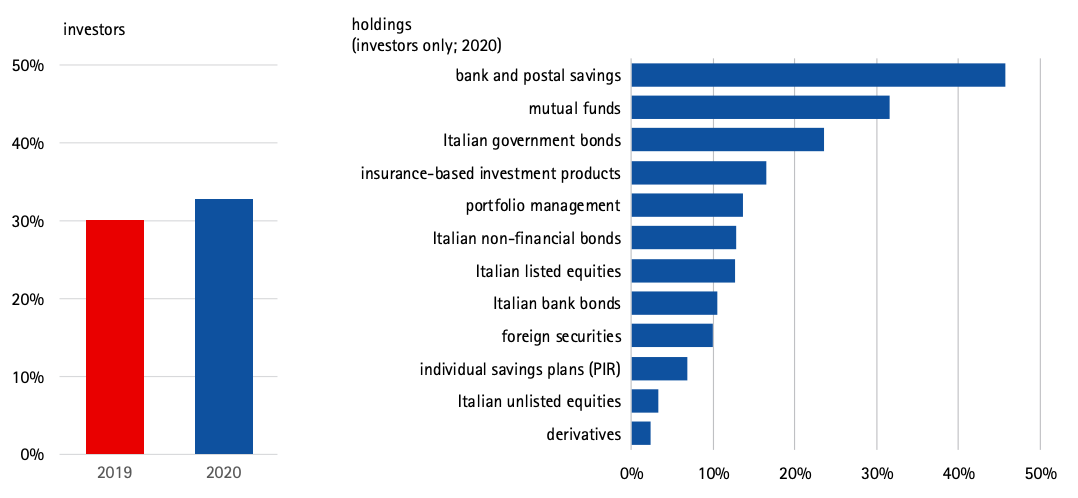

Innanzitutto, lo studio è stato condotto in uno dei periodi più particolari degli ultimi anni, in cui la pandemia di COVID-19, ha avuto un forte impatto sia in ambito economico che sociale: si stimata una contrazione del PIL tra il 9% e il 13% (circa 3 punti in più rispetto all’area euro).

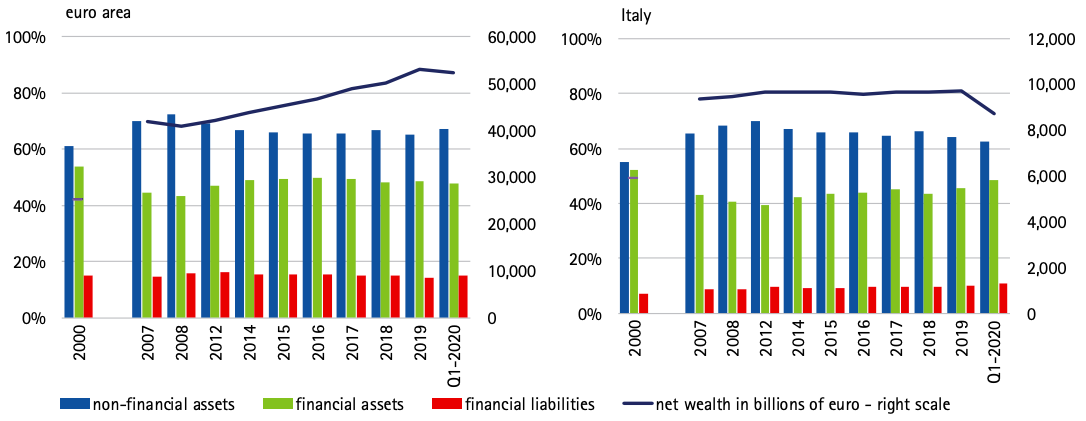

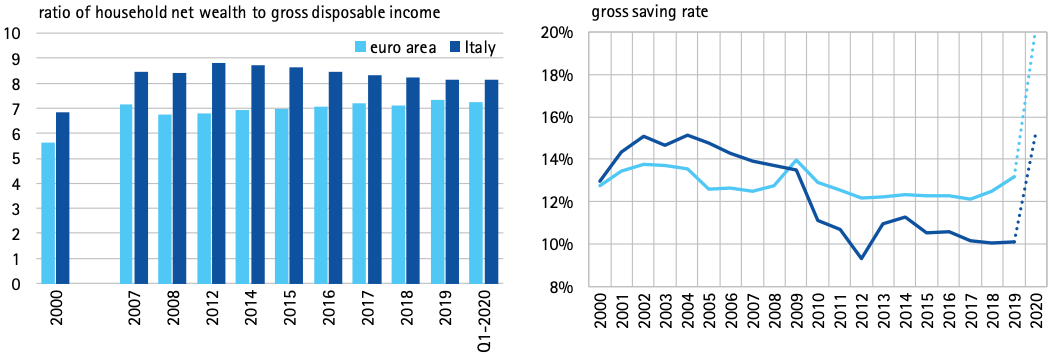

Analizzando la ricchezza delle famiglie italiane, appare una certa vulnerabilità finanziaria. A causa della pandemia, a differenza dell’eurozona in cui la ricchezza è rimasta alquanto stabile, quella degli italiani è peggiorata e, in linea con gli altri anni, è rimasta al di sotto della media europea.

L’impatto sul fronte del mercato del lavoro non si è fatto attendere: è diminuito il tasso di occupazione ed è aumentato il ricorso alla cassa integrazione. I salari e gli stipendi hanno visto una riduzione, solo in parte compensata dai sussidi statali, che si è riflessa su una contrazione del reddito disponibile pro-capite. Emerge, infatti, che nell’ultimo anno, più del 30% degli intervistati ha subito una riduzione del reddito, e che circa il 30% non è in grado di far fronte a una spesa inaspettata di 1.000€.

Fig. 1 – Ricchezza delle famiglie: livello e composizione

Si nota, poi, una conseguente diminuzione dei consumi: il 35% del campione afferma di aver ridotto le spese, mentre più del 10% ha dovuto intaccare i risparmi. Si delinea, quindi, un contesto difficile, promotore di un clima di tensione tra i cittadini: aumenta il malumore e il pessimismo sulla ripresa economica, oltre che un crollo della fiducia.

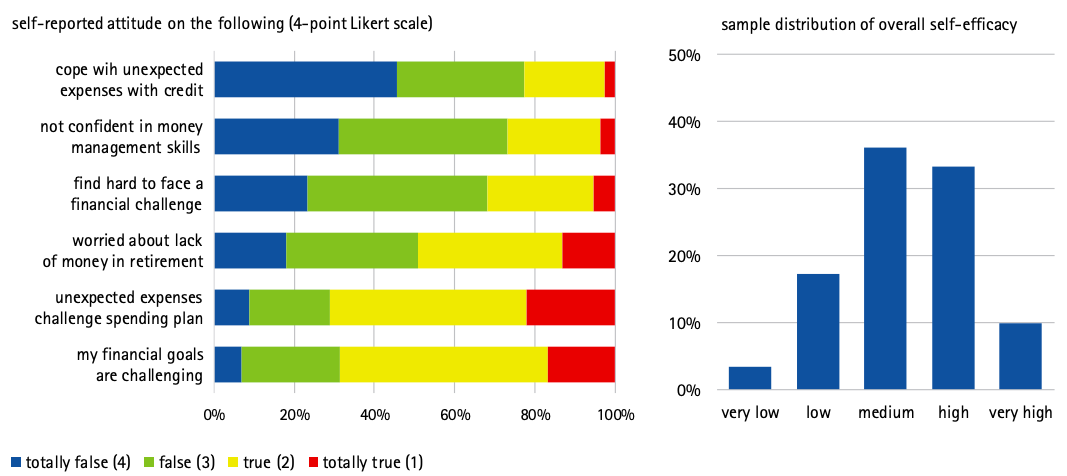

Appare che gli italiani siano sicuri delle proprie capacità finanziarie e si reputino in grado di gestire le proprie finanze: solo una percentuale minima (10%) prova ansia se pensa a questo compito.

Fig. 2 – Capacità finanziarie personali

Questo dato sembra però essere contradetto dal fatto che più della metà del campione si reputa insoddisfatto della propria situazione finanziaria. I principali motivi? Preoccupazione del mantenimento del proprio standard di vita, livelli troppo elevati di spesa, inadeguatezza del risparmio previdenziale, mancanza di flessibilità del budget. Figurano anche, l’incapacità di risparmiare denaro e la difficoltà a raggiungere obiettivi finanziari.

Anche le effettive conoscenze finanziarie, mettono in discussione questa sicurezza. Si registrano, infatti, livelli contenuti di educazione finanziaria, anche se in lieve miglioramento: l’indagine, condotta ponendo delle domande su tematiche finanziarie di base, riporta una media di risposte positive del 49%. Il concetto più noto è il rapporto rischio-rendimento (60% dei casi), seguito da interesse composto, inflazione, mutuo, e per ultimo, diversificazione (38%). Ma quando vengono sottoposte domande più impegnative, su quali decisioni di investimento prendere in periodi di volatilità, quasi la metà del campione non sa rispondere.

L’attitudine verso l’educazione finanziaria migliora in vista di importanti decisioni, ma ironicamente, chi ha più avversione al rischio e alle perdite, e livelli di educazione finanziaria più bassi, è anche meno interessato a migliorare le proprie conoscenze. Tra le nozioni più gettonate spiccano, come gestire il denaro e come investire i risparmi, mentre, tra gli strumenti preferiti, figurano i webinars e le app per la gestione e l’apprendimento finanziario (in particolare tra i più giovani).

In generale, livelli più elevati di educazione e sicurezza finanziaria si registrano tra: uomini, individui più abbienti, con un livello d’istruzione maggiore, e nella sottocategoria degli investitori. Inoltre, emerge che gli intervistati si aspettano che a promuovere l’educazione finanziaria siano in primis intermediari e consulenti finanziari.

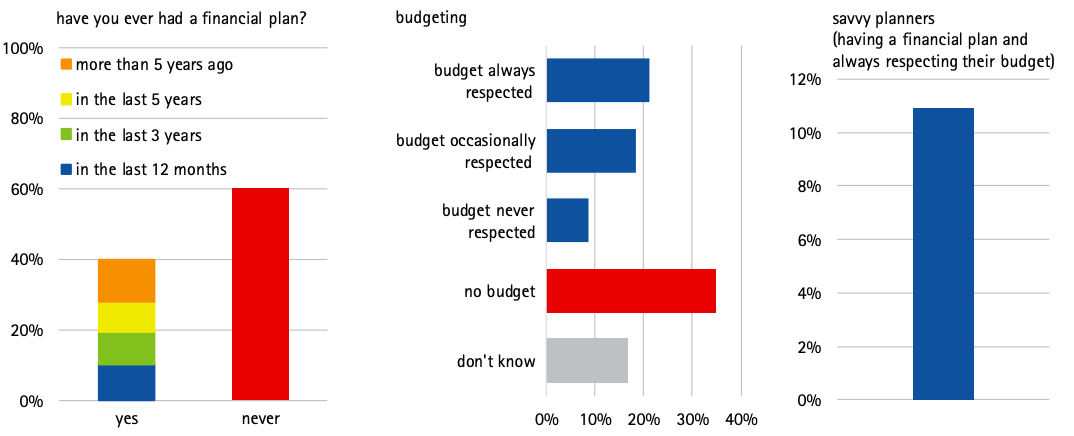

Emergono altri dati alquanto sconfortanti, in quanto, la maggioranza degli intervistati (60%) dichiara di non avere mai attuato una pianificazione finanziaria, mentre meno della metà rispetta un budget. Solo il 10% segue entrambe le strategie di gestione del denaro, ma mentre la pianificazione finanziaria, negli ultimi 3 anni, sembra essere diventata leggermente più comune, la definizione e il rispetto di un budget sembra essere sempre meno diffuso.

Fig. 3 – Esperienza nella pianificazione finanziaria e definizione di un budget

Il risparmio, invece, risulta abbastanza diffuso (76% degli intervistati). Il cambiamento delle decisioni di spesa causato dalla pandemia, ha infatti ribaltato la tendenza negativa degli ultimi anni e ha fatto registrare un aumento del tasso di risparmio lordo di 6 punti percentuali (dal 10% del 2019) verosimilmente per scopi precauzionali, ma rimanendo comunque sotto la media europea. Si nota, però, la crescente tendenza ad accantonare denaro senza alcun obiettivo preciso. Chi fissa un obiettivo, risparmia principalmente per far fronte a eventi inaspettati e in misura minore per la pensione o per svago.

Fig. 4 – Risparmio

Emerge che gli individui che adottano tutte queste strategie (pianificazione finanziaria, budget, risparmio, pianificazione per la pensione) sono più soddisfatti della loro situazione finanziaria.

In linea con gli altri paesi europei, nel 2020, risulta una rinnovata preferenza verso la liquidità (Quanto perdi se lasci i tuoi soldi sul conto corrente?) ma rispetto a francesi e tedeschi, l’investimento finanziario pro capite è notevolmente inferiore.

Fig. 5 – Investimento pro capite nei principali paesi dell’Eurozona

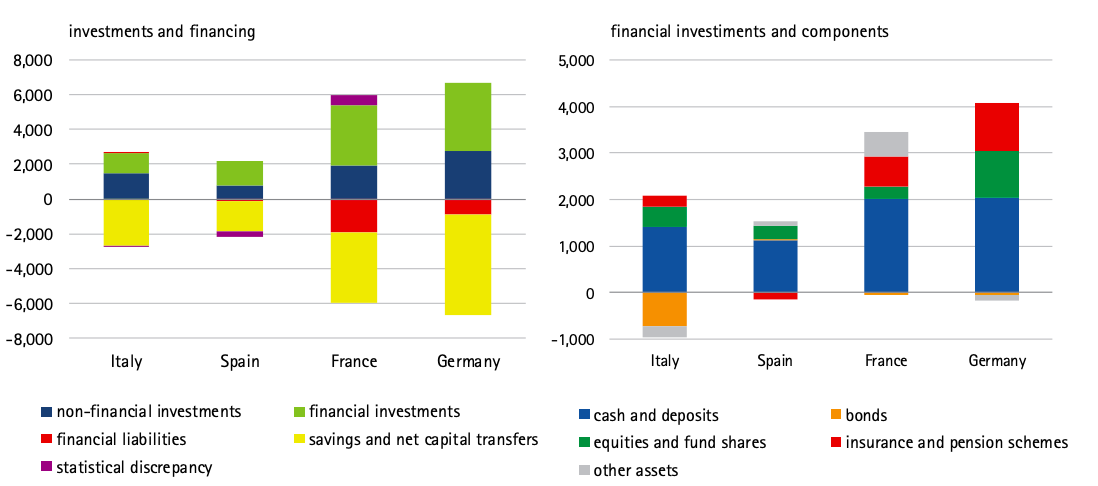

Nell’ultimo anno, però, abbiamo assistito a un timido aumento della partecipazione delle famiglie italiane ai mercati finanziari, passando dal 30% al 33%.

Fig. 6 – Partecipazione delle famiglie italiane ai mercati finanziari

Calano gli investimenti in azioni e obbligazioni, mentre dopo i certificati di deposito e i buoni postali, al secondo posto figurano i fondi comuni d’investimento, preferiti in particolare da coloro con più cultura finanziaria (40% rispetto al 14% di chi ha livelli più bassi). Un dato confortante emerge dal fatto che tra gli investitori, il 13% lo è diventato nel 2020, a discapito della difficile situazione economica: sono principalmente individui con buone conoscenze finanziarie, con ottime capacità digitali, e più tolleranti di possibili perdite nel breve periodo.

Non è confortante, invece, la persistente disparità di genere, dato che nel 73% dei casi, i decisori finanziari sono uomini (nel 66% dei casi, condividono le scelte con il partner). Le investitrici sono principalmente donne che vivono sole, al contrario degli investitori che in larga parte sono sposati. In generale, la partecipazione ai mercati finanziari è più comune nei più abbienti, tra coloro con livelli di istruzione ed educazione finanziaria più elevati, e con più fiducia.

Continua ad essere fortemente impattante l’avversione al rischio e alle perdite. Infatti, la maggioranza del campione preferisce un investimento meno rischioso anche se meno proficuo, mentre il 60% del campione si considera completamente avverso alle perdite.

Tra i principali deterrenti all’investimento, spicca su tutti la mancanza di risparmi (50%) seguita dalla mancanza di fiducia, di conoscenze finanziarie e di supporto per le decisioni, tutti questi ultimi, aumentati nell’ultimo anno. La procrastinazione delle decisioni finanziarie è correlata negativamente al livello di istruzione, ma non risultare allarmante, rimanendo su livelli medio-bassi.

Persiste l’abitudine a preferire amici e parenti per farsi consigliare sulle decisioni finanziaria (quasi il 50% dei casi, in crescita) rispetto al consulente o al gestore (41%). La scelta di un servizio di consulenza è disincentivata dalla sfiducia verso gli intermediari (considerati inaffidabili dal 50% degli intervistati), dalla mancata percezione del valore aggiunto e dalla poca disponibilità a pagare il servizio (solo il 32%). Coloro che si affidano al supporto professionale per la prima volta (23% del totale) sono principalmente alla ricerca di consigli o alle prime armi. Risulta anche che sempre più famiglie (il doppio rispetto al 2010) si affidano a SGR per la gestione del proprio patrimonio.

Infine, confrontando il portafoglio di coloro che utilizzano servizi di consulenza rispetto a chi non ne fa uso, si nota una situazione finanziaria migliore: minore presenza di liquidità, maggiore utilizzo di fondi comuni e diversificazione.

In definitiva, dal rapporto di CONSOB, emergere una situazione contraddittoria: anche se le famiglie italiane si sentono sicure delle proprie scelte finanziarie, risultano poco soddisfatte e con scarsi livelli di educazione finanziaria. La ricchezza ha risentito della crisi, ma risulta in aumento il risparmio a scopi precauzionali. Inoltre, la propensione all’investimento è in lieve miglioramento ma rimane a livelli troppo inferiori rispetto ad altre nazioni europee.

Questo quadro, però, sembra essere un terreno fertile per l’utilizzo di strumenti innovativi, come Gimme5. Risulta, infatti, un certo interesse a utilizzare strumenti digitali per gestire il proprio denaro e migliorare la propria educazione finanziaria. Emerge anche la necessità di ottenere informazioni in procinto di prendere decisioni finanziarie.

Gimme5, infatti, si impegna da sempre a promuovere l’educazione finanziaria in modo semplice e intuitivo, attraverso vari strumenti (come le dirette, il blog, e la sezione Esplora dell’app), per assistere i risparmiatori nel gestire al meglio il proprio denaro. Inoltre, il salvadanaio digitale da la possibilità di impostare un obiettivo concreto di risparmio – che come dimostra una recente ricerca americana, raddoppia il tasso di risparmio – e di seguire una pianificazione finanziaria, grazie a regole automatiche completamente personalizzabili, come il Joink Ricorrente. In questo modo, la mancanza di conoscenze e di risparmi, tra i principali deterrenti all’investimento, vengono superati.

Inoltre, la crescente preferenza dei fondi comuni e la tendenza a rivolgersi ai propri cari piuttosto che a professionisti per paura dei costi elevati e della poca fiducia, vengono risolti da Gimme5. Il salvadanaio digitale, infatti, da la possibilità a chiunque di affidare i propri risparmi – a partire da 5 euro e a costi minimi – ad AcomeA. La SGR è composta da professioni con decenni di esperienza, che si prendono costantemente cura di investire il denaro in modo ottimale in fondi comuni d’investimento – strumenti altamente diversificati e con livelli minimi di rischio – al fine di democratizzare il mondo del risparmio gestito e permettere a tutti di ottenere valore nel tempo.

nota: i dati e le immagini dell’articolo sono tratte dal “Report on financial investments of Italian households” di CONSOB che puoi leggere qui.

12 Feb 2026

09 Gen 2026

07 Ago 2025