10 Apr 2024

By redazione Gimme5

Nel mondo della finanza personale, le decisioni di investimento non sono sempre prevedibili o logiche come suggerirebbero i modelli economici classici. Uno degli approcci più noti per comprendere il comportamento degli investitori è la Teoria del Prospetto, o Prospect Theory, di Daniel Kahneman e Amos Tversky (1979).

Questa teoria di finanza comportamentale ha rivoluzionato il modo di vedere le decisioni economiche in contesti di incertezza, introducendo un modello psicologico più aderente alla realtà umana.

Scopriamo la Teoria del Prospetto.

La Teoria del Prospetto è un modello comportamentale che descrive come le persone decidono tra alternative che comportano rischi.

Questa teoria contraddice la Teoria dell’Utilità, secondo cui le persone prendono scelte “razionalità“, suggerendo invece che le emozioni e altri fattori non razionali, spingano le persone a valutare i pro e i contro in una maniera complessa e soggettiva.

Gli studiosi adottano una formulazione matematica che integra degli aspetti psicologici con la teoria dell’utilità attesa.

Quest’ultima infatti sostiene che la scelta razionale è quella che massimizza il prodotto del valore atteso di ogni evento con la sua probabilità.

Nella “value funtion“, la probabilità degli eventi possibili viene ponderata dal peso che ogni esito ha nella valutazione dell’individuo.

Questo presuppone che le persone non valutano le probabilità in modo oggettivo, ma possono sovrastimare eventi a bassa probabilità e sottovalutare eventi ad alta probabilità, ad esempio, il gioco d’azzardo.

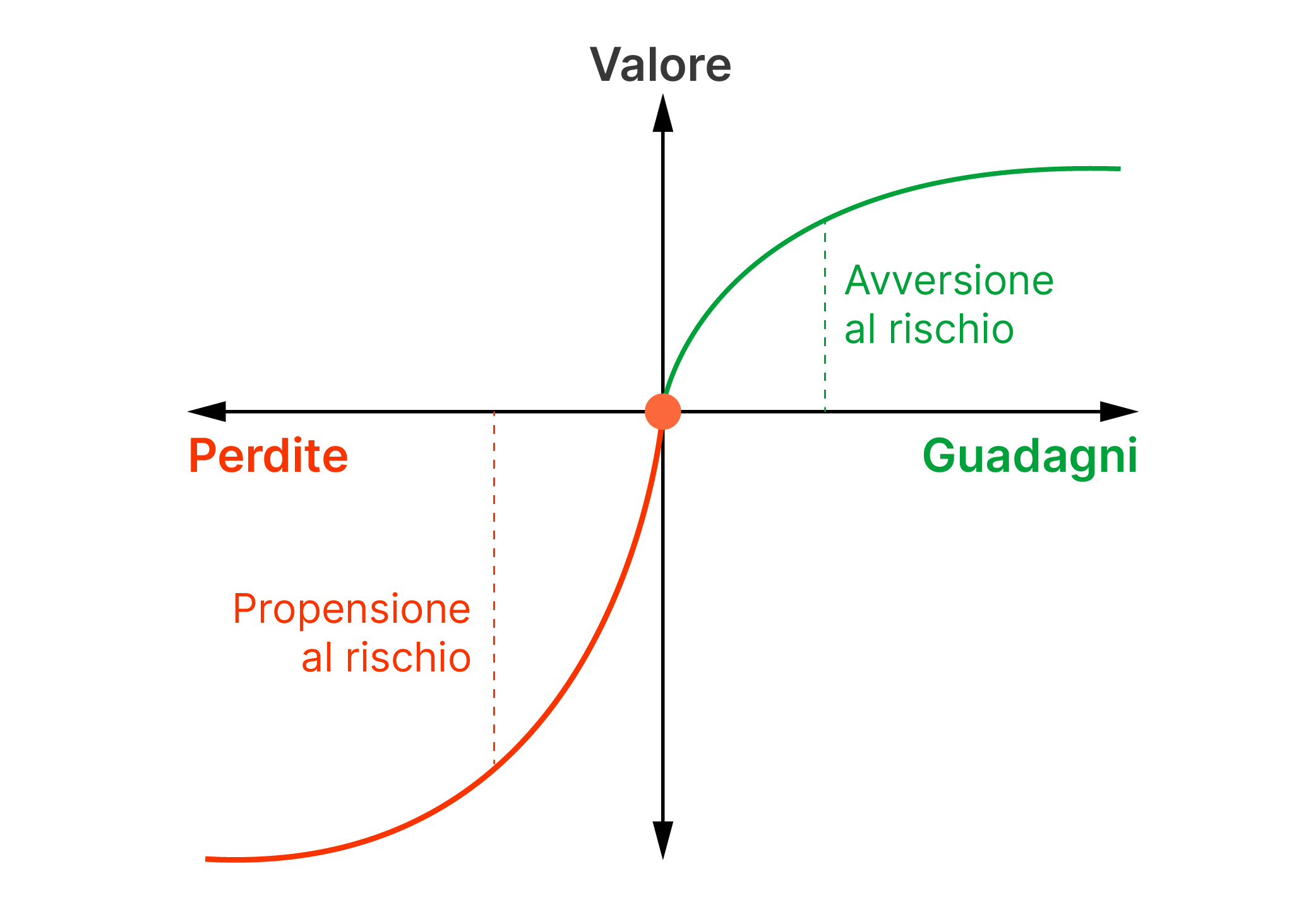

La funzione di valore non è lineare:

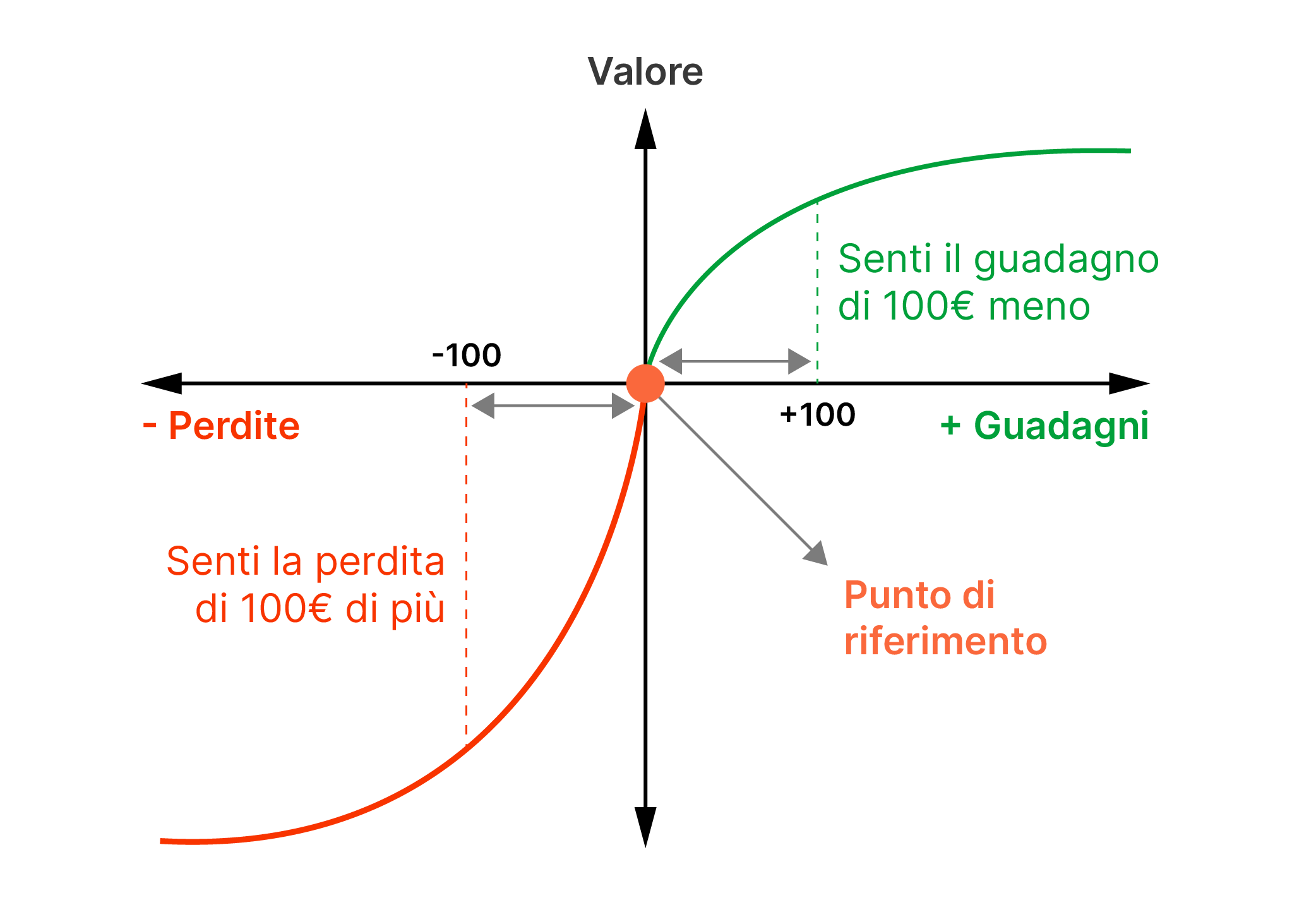

Secondo Kahneman e Tversky, le decisioni non vengono prese basandosi sull’utilità finale – quindi la ricchezza in sé – ma attraverso una valutazione delle potenziali perdite e guadagni considerate a partire da un punto di riferimento (status quo, la situazione al momento della decisione) e i pesi decisionale vengono assegnati ai risultati con diverse probabilità.

In particolare, nell’area di guadagno della funzione di valore, le persone soffrono maggiormente un’avversione alle perdite più che una propensione al perseguimento del guadagno.

Nell’area di perdita gli individui tendono a invertire l’ordine delle preferenze e a concentrarsi sulla situazione finale di ricchezza ignorando le perdita iniziali. Un esempio sono le slot machine: il giocatore non dà importanza alle piccole e frequenti perdite in favore della vincita attesa, anche se la somma delle prime è spesso maggiore delle rare vincite.

Si parla di “Reflection Effect”, perché da un’avversione si passa a una propensione alle perdite.

Gli investitori spesso valutano i loro investimenti rispetto a un punto di riferimento – che può essere il prezzo di acquisto – piuttosto che gli stati finali di ricchezza.

Questo può portare a comportamenti come mantenere un investimento perdente troppo a lungo, invece che spostare i capitali in opzioni più promettenti.

Gli individui sono più sensibili alle perdite che ai guadagni equivalenti: in un contesto di incertezza, prenderanno scelte volte a evitare le perdite o in vista di profitti garantiti.

In sostanza, una perdita di 100€ pesa emotivamente più di un guadagno di 100€ – nell’ordine di 2,5 volte superiore – spingendo molti a scegliere opzioni di investimento meno rischiose, anche se potenzialmente meno redditizie nel lungo termine.

La presentazione delle opzioni di investimento influisce sulla scelta: è l’Effetto Framing.

Ad esempio, un’opzione presentata con enfasi sui potenziali guadagni (cornice positiva) sarà più attraente rispetto alla stessa opzione presentata con enfasi sulle potenziali perdite (cornice negativa).

Come possiamo quindi prendere delle scelte d’investimento senza farci influenzare dai comportamenti illustrati dalla Teoria del Prospetto?

Essere consapevoli della propria inclinazione a reagire eccessivamente alle perdite può aiutare a mitigare comportamenti impulsivi e a migliorare la pianificazione di strategie d’investimento più bilanciate.

La diversificazione può aiutare a moderare l’impatto psicologico delle perdite in una specifica area, mantenendo una prospettiva più equilibrata.

L’educazione finanziaria è la nostra migliore alleata: capire come opera il mercato, quali opzioni d’investimento abbiamo a nostra disposizione, le tecniche di risparmio più efficaci e tanto altro, sono fondamentali per prendere scelte consapevoli.

La Teoria del Prospetto offre spunti interessanti sul comportamento degli investitori, sottolineando come fattori psicologici ed emotivi giochino un ruolo critico nelle decisioni di investimento.

Capire questi principi può aiutare gli investitori a fare scelte più consapevoli e controllare le scelte impulsive.

Un aiuto può arrivare anche dal digitale: con Gimme5, ad esempio, puoi attivare regole con cui risparmiare e investire in automatico, per seguire il tuo percorso di risparmio con costanza.

19 Feb 2026