27 Ago 2021

By redazione Gimme5

Con il termine market timing si identifica una strategia di investimento che ha l’obiettivo di individuare il momento migliore per entrare e uscire dai mercati finanziari al fine di ottenere il maggior profitto. In altre parole, chi segue questa strategia investe e disinveste il proprio capitale di frequente cercando di cavalcare quei momenti che ritiene più promettenti.

Il market timing si fonda sull’idea che sia effettivamente possibile predire e anticipare i movimenti futuri dei mercati, andando a comprare quando il prezzo dei titoli scende ai minimi e rivendendo quando giungono ai massimi.

Nella teoria potrebbe effettivamente rappresentare un’ottima opportunità di guadagno: compro una cosa a 5 e la rivendo a 50, guadagnando 45. Tuttavia, nella pratica, individuare esattamente quando il mercato scenderà al minimo e quando risalirà al massimo non è così semplice come si potrebbe immaginare. Non è tutto oro quello che luccica… vediamo perché.

Poiché è estremamente difficile prevedere l’andamento che il mercato seguirà nel futuro e, in particolare, il momento in cui si verificheranno alcune specifiche variazioni, seguire una strategia di investimento basata sul market timing potrebbe portare a spiacevoli conseguenze per l’investitore. A dirlo sono innumerevoli evidenze che mostrano come tendenzialmente gli investitori che seguono assiduamente questa strategia ottengano, nel tempo, rendimenti più bassi rispetto a coloro che lasciano il proprio capitale investito.

L’analista di Morningstar, Chris Menon, con una semplice frase chiarisce quali sono le conseguenze a cui si potrebbe andare in contro quando si cerca di prevedere i prezzi dei titoli: “Anticipare i movimenti di mercato è difficilissimo e nel tentativo di evitare i giorni peggiori si perdono quasi sempre anche quelli migliori”.

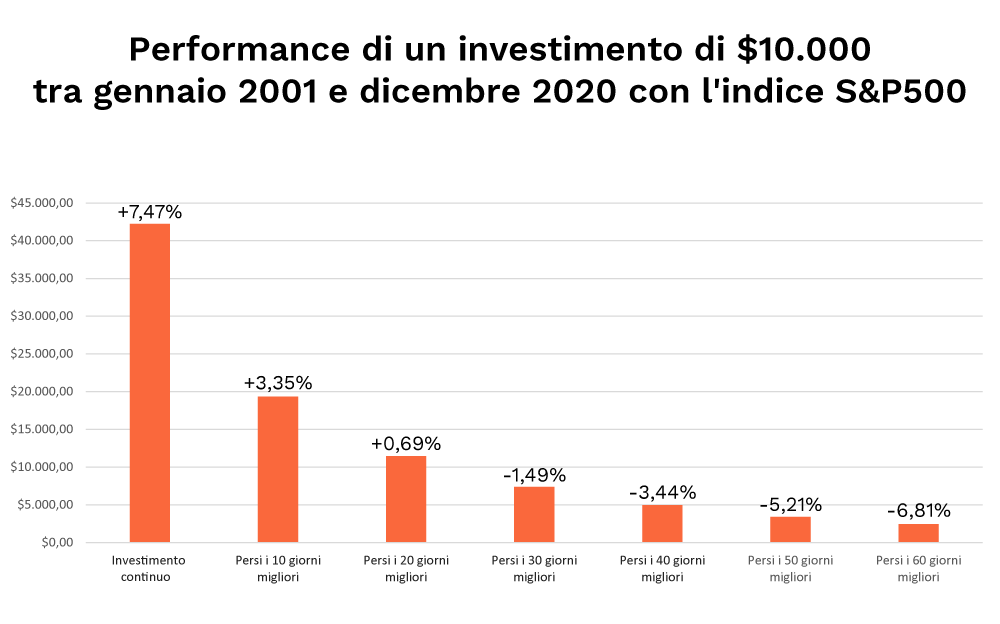

Per capire meglio di cosa parla l’analista, prendiamo in esame i risultati di una recente ricerca condotta da JP Morgan: se un* risparmiator* avesse mantenuto il proprio investimento da $10.000, basato sull’indice azionario americano S&P500, da inizio 2001 fino a fine 2020, alla fine di questo periodo avrebbe ottenuto $42.231, con un rendimento annualizzato pari a circa il 7,47%. Al contrario, se questo investitore avesse deciso di seguire una strategia di market timing e nell’intento di prevedere l’andamento dei mercati avesse perso anche soltanto i migliori 10 giorni lungo questi 20 anni, avrebbe ottenuto un capitale pari a $19.347, con un ritorno annualizzato che sarebbe sceso drasticamente al 3,35%.

Ciò che sorprendere ancora di più è che 6 dei 7 giorni migliori nell’arco di questi 20 anni si sono verificati subito dopo i giorni peggiori, e che il giorno peggiore del 2020 – il 12 marzo – è stato immediatamente seguito dal secondo giorno migliore dell’intero anno, a dimostrazione del fatto che la sfera magica in finanza ha poca efficacia.

Seguire una strategia di market timing per comprare e vendere fondi comuni d’investimento non è proprio un’ottima idea: il potenziale beneficio che si otterrebbe con il continuo entrare e uscire dal mercato è quasi sempre inferiore al costo reale dell’investimento (che tiene conto anche delle occasioni perse).

I fondi comuni d’investimento sono infatti strumenti più adatti a generare valore per i risparmiatori in un arco temporale di medio-lungo periodo. Ovviamente ogni fondo ha caratteristiche differenti che gli permette di rispondere nel modo migliore alle esigenze di tutti i risparmiatori, ma in ogni caso, si tratta di una strategia diametralmente opposta a quella del market timing, che è comunemente incentrata su archi temporali di brevissimo periodo (solitamente settimane, giorni o anche ore).

Diversi studi dimostrano proprio come chi investe in fondi comuni applicando una strategia di market timing finisca con l’ottenere rendimenti inferiori rispetto al fondo in cui ha investito. Questa particolare conseguenza prende il nome di “investor gap”.

L’emotività è una peculiarità che caratterizza ciascuno di noi e che, se considerata nella vita di tutti i giorni, può avere sia pregi che difetti. In finanza, però, se non viene gestita in modo appropriato, l’emotività può rappresentare un vero e proprio pericolo per il capitale investito in quanto spinge a prendere scelte non ragionate o valutate approssimativamente. La paura per un’improvvisa oscillazione dei prezzi, la tentazione di seguire il comportamento del gregge, ascoltare il parere di amici e parenti poco esperti piuttosto che documentarsi in prima persona da fonti autorevoli, sono tra le cause che nuocciono più perdite di risparmi.

Come risolvere questo problema? Informandosi, ascoltando il parere di chi si occupa di finanza, definire un proprio obiettivo di risparmio e rimanervi fedeli. Nel lungo periodo un approccio di questo tipo può evitare scelte azzardate e ripagare.

Con Gimme5 hai a disposizione innumerevoli contenuti di educazione finanziaria e tips di risparmio e investimento, fruibili direttamente dall’app, attraverso le piattaforme social o le dirette settimanali. Non ti resta che creare il tuo obiettivo di risparmio, definire la tua dinamica di risparmio e investimento attraverso alcune semplici regole automatiche e goderti il viaggio in totale relax.

19 Feb 2026