06 Feb 2021

By redazione Gimme5

GameStop è una catena texana di negozi di videogiochi, con circa 5.000 punti vendita in tutto il mondo, quotata al New York Stock Exchange. A causa della digitalizzazione del settore, l’azienda era in una situazione di difficoltà già da tempo: nel 2019 perdeva 795 milioni di dollari. Per via di questo lento declino, peggiorato dalla pandemia, il titolo della società passa da valere $45 nel 2015, a $4 all’inizio del 2020.

Reddit è un sito di social news in cui gli utenti possono pubblicare contenuti testuali: è il sesto sito più visitato negli US. R/wallstreetbets è il canale di Reddit, con 2,7 milioni di utenti, che permette agli investitori amatoriali (solitamente molto giovani), di acquistare e vendere azioni in borsa per piccoli importi, oltre a condividere informazioni e strategie finanziarie. Gli utenti si definiscono “degenerates”, il loro motto è “You Only Live Once” e comunicano con un linguaggio gergale e provocatorio. Con la pandemia questa tipologia di siti sono cresciuti notevole: nel 2020 vengono aperti 10 milioni di nuovi account di brokeraggio.

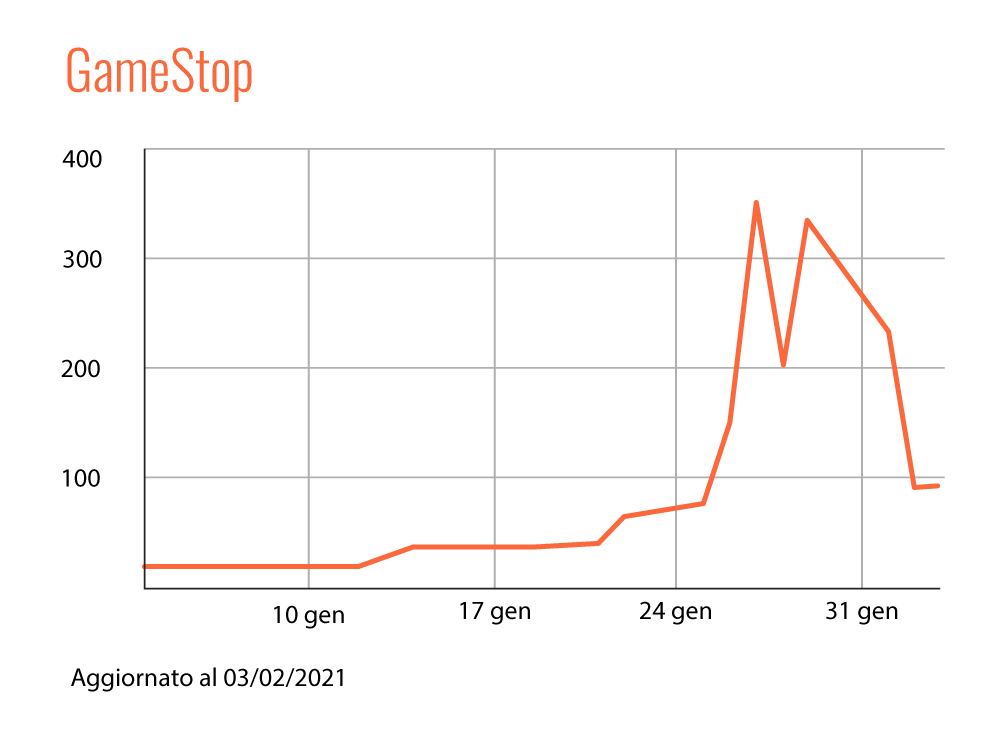

Già dal 2019, alcuni utenti di r/wallstreetbets iniziano a promuovere il titolo di GameStop come un’opportunità di guadagno, idea poi consolidata dall’acquisto di azioni da parte di importanti fondi di investimento. Nell’agosto 2020 uno dei più celebri utenti della piattaforma, u/DeepFuckingValue, afferma che questa è la migliore opportunità di speculazione. Si inizia a diffondere l’opinione che il titolo fosse sottovalutato e comprando le azioni questo sarebbe salito. L’11 gennaio 2020, uno degli investitori più famosi, Ryan Cohen, entra nel CDA dell’azienda e questo viene visto come il segnale per iniziare a comprare in massa il titolo. Su Reddit, gli utenti postano screenshot dei loro acquisti e si incitano a vicenda per manipolare il prezzo al rialzo, con un comune sentimento di rivalsa verso i ricchi squali di Wall Street. Personaggi influenti come Elon Musk alimentano l’entusiasmo e martedì 26 le azioni di GameStop raggiungono un volume di 20 miliardi di transazioni, conquistando il podio di titolo azionario più scambiato a livello globale. Il prezzo di Borsa passa dai circa $4 della metà del 2020 a $350 il 27 gennaio, e gli utenti iniziano a pubblicare i loro guadagni di decine o centinaia di migliaia di dollari.

Il fenomeno, che inizialmente sembra circoscritto a un paio di titoli (GameStop e AMC), si estende anche ad altri con caratteristiche simili (BlackBerry, Nokia, American Airlines), sconvolgendo il normale andamento del mercato.

Nei mesi precedenti a questo picco, il titolo di GameStop veniva vendute allo scoperto dai più rinomati fondi di investimento, che attratti dal calo di valore degli ultimi anni, lo avevano fatto diventare il secondo titolo con più vendite allo scoperto della borsa americana. La vendita allo scoperto, detta anche short selling, prevede un operatore finanziario che scommette sul titolo e guadagna quando questo diminuisce: prende in prestito da un broker un numero di azioni, le vende sul mercato e una volta che scendono di valore le ricompra a un prezzo inferiore, restituendole al broker e guadagnando sulla differenza. Ad esempio, lo short seller prende in prestito 50 azioni, le vende a €10 l’una, ottenendo €500. Quando il prezzo scende a €7, le riacquista per €350 e ci guadagna €150. Ovviamente, se il prezzo delle azioni sale, lo short seller perde denaro.

Ecco che a fine gennaio, quando gli short seller assistono al valore del titolo aumentare così repentinamente, si vedono costretti a ricomprato le azioni a prezzi stellari per limitare le perdite, contribuendo però a loro volta alla crescita di valore (è il cosiddetto effetto short squeeze). Si abbatte una tormenta su tutti quei fondi speculativi (hedge fund) che, date le precarie condizioni di salute dell’azienda, avevano scommesso sul ribasso. S3Partners, società di analisi finanziaria, quantifica a 3,3 miliardi di dollari le perdite per le vendite allo scoperto a venerdì, mentre uno dei fondi più esposti, Melvin Capital Management, perde il 30% del suo valore dall’inizio dell’anno.

In sostanza, la borsa americana vede il maggior incremento di volume delle contrattazioni dal picco del 2008, poco prima della crisi finanziaria. Nei sogni dei redditors (gli utenti di Reddit) vi è l’infinity squeeze: gli short seller continuano a ricomprare tutte le azioni, portando a una crescita sempre maggiore del valore del titolo. Tuttavia, la situazione suscita l’attenzione della SEC, l’autorità di vigilanza della borsa americana, di politici e del governo.

Il titolo arriva ad aumentare del 435%, ma mercoledì notte r/wallstreetbets va offline per diverse ore e giovedì, le principali app e piattaforme di brokeraggio (tra cui Robinhood, l’app più utilizzata dagli investitori amatoriali), impediscono la compravendita di titoli come GameStop e AMC. Questo perché, a causa delle dirompenti fluttuazioni di mercato, il denaro che hanno l’obbligo di versare verso determinate istituzioni, non è sufficiente. Nella notte di giovedì il titolo di GameStop crolla del 44% ma poi risale di più del 60% appena Robinhood, annuncia lo sblocco della compravendita.

Tuttavia, dopo alcuni “up and down”, il rally inizia a sgonfiarsi e negli ultimi giorni assistiamo a un calo presumibilmente definitivo. In due giorni, le azioni dell’azienda perdono il 72,3% del loro valore e a pagarne il conto adesso sono i redditors: se alla chiusura di Borsa dello scorso venerdì le azioni venivano scambiate a $325, il 3 febbraio il titolo vale $90.

Fig. 1 – Quotazione del titolo GameStop, mercato: NYSE

Nel mirino dei redditors finisce poi l’argento: l’hashtag #silversqueeze diventa virale su Twitter e lunedì 1 il suo valore tocca i $30, con un rialzo superiore al 8% (valori che non si vedevano dal 2013). Tuttavia, anche in questo caso, i prezzi iniziano a calare e già il giorno dopo si registra un ribasso fino a $27.

Tra i fattori che hanno permesso la proliferazione di questo fenomeno va evidenziato l’effetto leva (leva finanziaria), ovvero, la possibilità di amplificare le scommesse utilizzando il debito, ormai accessibile a tutti grazie alle piattaforme di trading online: è l’indebitamento che ha obbligato gli short seller a chiudere le proprie posizioni, comprando a prezzi folli, e ad alimentare lo short squeeze. Anche la pandemia ha ricoperto un ruolo importante: l’aumento dei risparmi insieme alle basse commissioni e la facilità con cui queste piattaforme permettono di scommettere in borsa, hanno spinto le persone, costrette a casa da mesi, a credere di poter rifarsi delle perdite subite per via del covid. A questi si aggiunge l’abbondanza di liquidità che le Banche Centrali hanno immesso nel sistema e l’effetto amplificatore dei social media.

A questa vicenda c’è chi riconosce un valore simbolico di vittoria dei piccoli investitori sui grandi squali di Wall Street, una sorta di rivoluziona finanziaria capeggiata dai redditors, sulle orme di Occupy Wall Street (il movimento esploso nel 2011).

Sicuramente si può parlare di democratizzazione dell’investimento, in quanto le alte barriere all’entrate di Wall Street sono state abbattute dalle piattaforme di trading online. Della vicenda è peculiare, poi, l’entità di questo rialzo e il senso di rivincita comune. È evidente, infatti, che gli investitori amatoriali possono influenzare fortemente le transazioni, ribaltando alcune delle regole dei mercati: i fondamentali economici di GameStop erano negativi, l’azienda è in perdita e il titolo in borsa sarebbe continuato a calare.

Tuttavia, se questa rivolta aveva lo scopo di ridare la giusta quotazione a GameStop, i redditors non sono stati in grado di mantenere le posizioni occupate, anzi, hanno dovuto retrocedere. I micro investitori sono riusciti, però, a creare un effetto a catena, con il quale sempre più giovani sono scesi in campo, attratti dal guadagno facile e da un modo giustizialista di investire.

Va detto però che a guadagnarci veramente non sono stati i piccoli investitori. Alcune società hanno cavalcato le fluttuazioni di mercato guadagnando miliardi, perché in grado di prevedere le mosse dei redditors. Ad esempio, Citadel – multinazionale americana di hedge funds e servizi finanziari – che controlla il flusso degli ordini degli utenti di Robinhood, grazie alla possibilità di vedere qualche millisecondo prima le transizioni degli utenti, ha potuto anticipare le operazioni. Non solo, l’incremento delle azioni di GameStop ha portato più di 2 miliardi nelle tasche dei tre maggiori azionisti individuali della società.

Gli esperti non sanno definire con precisione le conseguenze di lungo periodo. Alcuni pensano che ci si scorderà di questa vicenda, tutto tornerà alla normalità e l’andamento del mercato azionario sarà influenzato dalla situazione della pandemia, tra vaccini e mutazioni.

Altri, invece, pensano che gli investitori amatoriali, ormai responsabili di un quarto di tutti gli scambi sul mercato finanziario americano, saranno in grado di cambiare definitivamente l’attività dei mercati finanziari: c’è chi non la vede solo come una bolla speculativa ma come una vera e propria crisi di autorità.

Tuttavia, questa vicenda mette sotto i riflettori un altro aspetto: lo scollamento tra i fondamentali economici e le quotazioni di mercato. Più in generale, tutto il 2020 è stato caratterizzato da una brillante performance dei titoli del settore tecnologico, in particolare per quanto riguarda quelle aziende con elevate prospettive di crescita che tuttavia non registrano ancora profitti, quasi a ripercorrere le orme della bolla delle dot-com. La capitalizzazione dei titoli tech americani è arrivata a superare quella dell’intero mercato azionario europeo: quella di Apple vale quanto il PIL italiano.

Abbiamo assistito, quindi, a una polarizzazione delle performance e delle valutazioni tra i titoli “value” e quelli “growth”. Ma anche se nel breve periodo le oscillazioni vengono seguite con molta attenzione e l’idea di guadagni facili attira la curiosità di molti, nel lungo periodo questa strategia non è raccomandabile: la speculazione è diversa dall’investimento e dalla gestione del risparmio che seguono i fondamentali per catturare valore e dare sostenibilità nel tempo.

Va detto, poi, che il guadagno facile non esiste: se si vuole guadagnare tanto bisogna essere disposti a rischiare tanto e il mercato azionario per i piccoli investitori può essere un gioco rischioso. Seguendo una strategia d’investimento basata sulla costanza e sulla ricerca di valore, che il salvadanaio digitale Gimme5 si impegna da sempre a promuovere, si può proteggere i risparmi dall’esuberanza e dagli eccessi, limitando i rischi e creando valore nel tempo.

Nel caso in cui te la fossi persa, abbiamo parlato proprio di questa vicenda nell’ultima puntata di Gimme5 Live, la nostra diretta streaming che puoi seguire tutte le settimane dai nostri canali Youtube, Facebook e Twitch, o dal nostro sito.

Se non vedi il video, clicca qui.

19 Lug 2024

17 Apr 2024

10 Apr 2024