09 Dic 2020

By redazione Gimme5

L’Italia è uno dei paesi con il più elevato tasso di analfabeti finanziari, con il 63% degli adulti che non possiede le 3 conoscenze finanziarie di base: interesse, inflazione, diversificazione. Nell’ultimo decennio, questo ha causato ritorni sull’investimento inferiori rispetto a molti altri paesi. Per quanto riguarda l’inflazione, si conta che solamente la metà degli italiani abbia piena consapevolezza del suo significato. Con questo articolo cercheremo di dare luce a questo termine.

Per inflazione di intende un aumento continuo e generalizzato dei prezzi di beni e servizi, che comporta una riduzione del valore del denaro. Misura, quindi, la crescita del costo della vita. In Italia, è l’ISTAT che si occupa di calcolarla, costruendo un indice dei prezzi al consumo. In altre parole, tiene monitorati i prezzi del cosiddetto paniere, ovvero, un insieme di beni e servizi che mediamente rappresentano le voci di spesa delle famiglie italiane. Per effetto dell’inflazione, una determinata somma di denaro non sarà mai uguale nel tempo: 100 euro oggi saranno diversi da 100 euro domani.

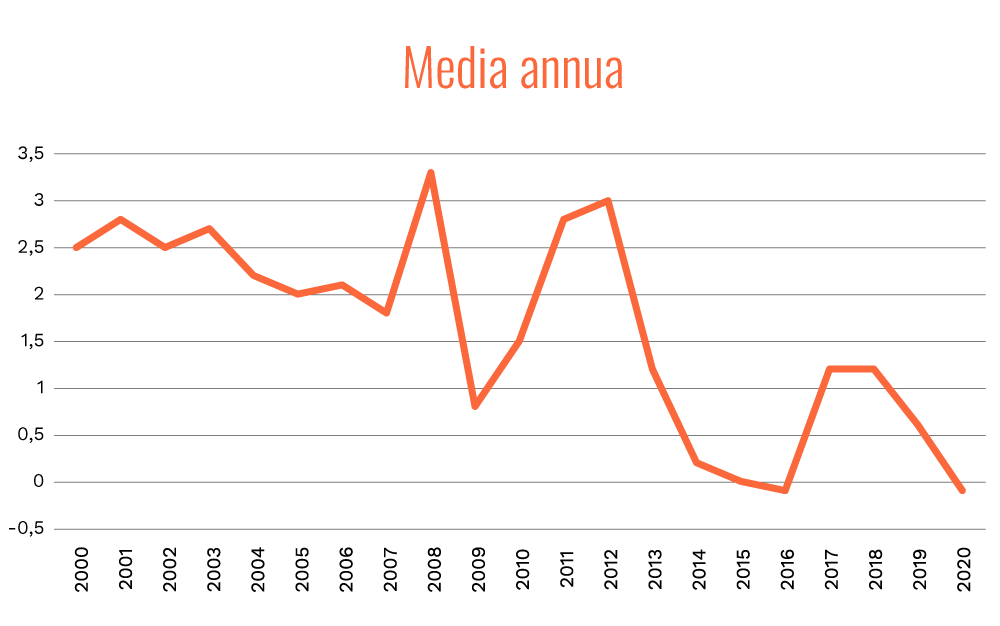

Inflazione in Italia negli ultimi vent’anni

Il livello di inflazione aumenta se nell’economia, la quantità di denaro in circolazione cresce più velocemente della produzione. Avendo più denaro in tasca, aumenta la domanda dei consumatori, provocando così un aumento dei prezzi di beni e servizi.

Un’altra causa dell’inflazione è l’aumento dei costi addebitati ai consumatori finali: un aumento repentino del costo delle materie prime, che le imprese riflettono sul prezzo di vendita per mantenere i margini di profitto. Ad esempio il petrolio, che provoca un aumento del prezzo del carburante.

Infine, l’inflazione può essere causata anche dalla politica monetaria: un eccesso di offerta di moneta porta il valore del denaro a scendere, facendo salire a sua volta i prezzi di beni e servizi.

Non bisogna vedere l’inflazione solo in un’ottica negativa, in quanto, in un’economia sana, il tasso di inflazione è moderatamente positivo. L’obiettivo di governi e banche centrali, è infatti quello di mantenere l’inflazione a livelli contenuti, per permettere a salari e prezzi di adattarsi.

In Europa, l’indice armonizzato europeo IPCA, viene preso di riferimento per verificare la convergenza delle economie dei paesi dell’UE, al fine della permanenza o dell’ingresso nell’Unione Monetaria. Viene poi usato dalla BCE per l’attuazione della politica monetaria europea, il cui obiettivo è di mantenere nell’Eurozona la stabilità dei prezzi. Per questo la BCE fissa un target di inflazione prossimo ma inferiore al 2% annuo.

Livelli troppo elevati di inflazione portano ad una perdita di fiducia nell’economia e nella valuta nazionale. Paesi con livelli costantemente elevati hanno, infatti, tassi di investimento e di crescita economica più bassi.

Un’inflazione rapida (galoppante) può erodere il potere d’acquisto delle famiglie, impoverendolo. Nei casi della Repubblica di Weimar negli anni ’20, Zimbabwe, Venezuela, la spirale inflazionistica ha raggiunto l’iperinflazione, ovvero, livelli così alti da far evaporare i risparmi e distruggere un’intera economia. Anche la deflazione, un calo dei prezzi, è altrettanto distruttiva, in quanto le imprese non riescono a coprire i costi di produzione con il prezzo di vendita.

A prescindere dall’esempio estremo dell’iperinflazione, è facile intuire che se i salari non si adattano all’aumento generale dei prezzi, o lo fanno più lentamente, le conseguenze sui consumatori possono essere disastrose. Con il tempo, si può verificare una perdita del potere d’acquisto: quello che un tempo potevi comprare a 10, adesso lo puoi comprare a 15, ma il tuo stipendio rimane di 100. Inoltre, i risparmi si ridurranno progressivamente, lasciando i consumatori con pochi spiccioli, se non vengono messe in campo delle misure compensatorie.

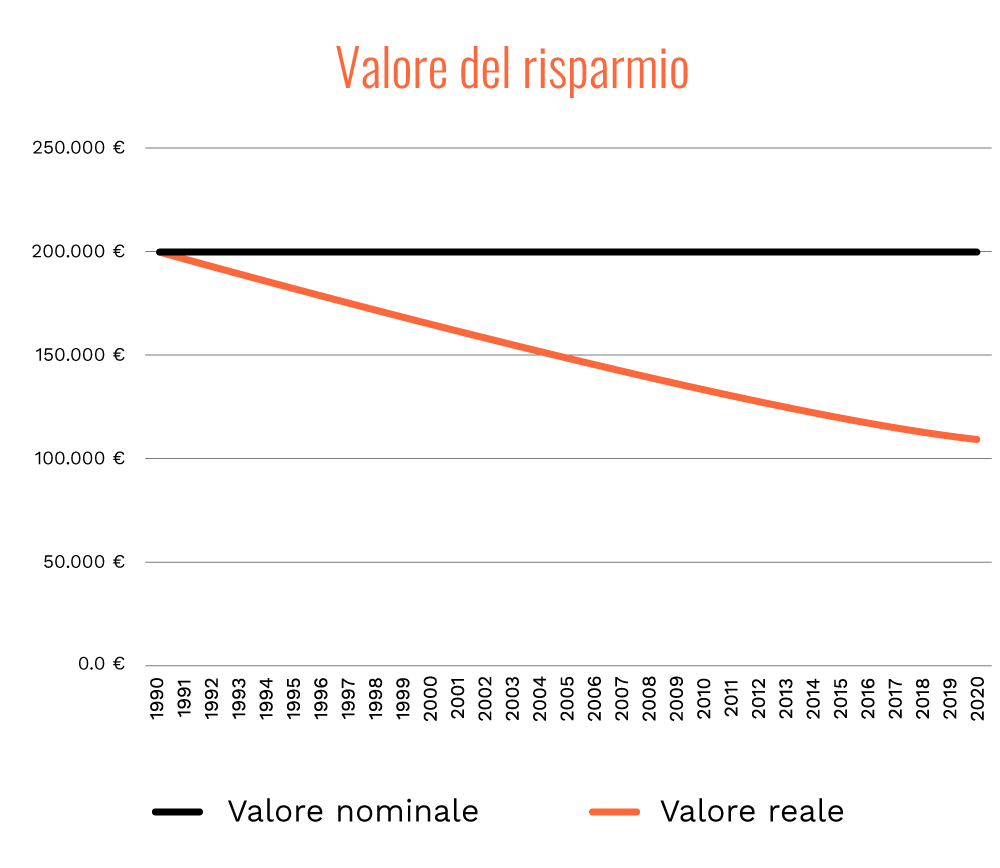

Prendiamo in esame il caso di Andrea, che da buon risparmiatore negli ultimi anni ha messo da parte 200.000€. Andrea però non se ne intende di finanza e invece di investire, si sente più sicuro a lasciare i sui risparmi sul conto corrente a zero interessi. Supponiamo che per 30 anni la BCE mantenga un tasso di inflazione del 2%. Passato questo arco temporale, Andrea va a vedere il suo conto corrente e ritrova i suoi 200.000€: è molto contento! Quello che non sa, però, è che se il cosiddetto valore nominale del suo gruzzoletto è rimasto invariato (200.000€ appunto), ciò che si è ridotto è stato il valore reale. Dopo 30 anni il valore reale del suo denaro è sceso a 109.097€, ovvero, come puoi vedere dal grafico, ha subito una svalutazione del 45%. Detto in altre parole, se 30 anni fa Andrea avrebbe potuto comprare un bilocale, oggi faticherebbe a permettersi un monolocale.

Ecco quindi che lasciare i propri risparmi fermi sul conto corrente o sotto il materasso, non è la strategia vincente. Con il tempo diminuirà il potere d’acquisto del denaro e la correlata quantità di beni che si può acquistare.

Se vuoi scoprire quanto perdi lasciando i tuoi risparmi sul conto corrente, clicca qui.

Per limitare l’effetto distruttivo dell’inflazione sui risparmi, la soluzione è investire. In questo modo, la crescita generale dei prezzi viene compensata con la crescita simultanea del proprio denaro.

La ragione primaria per cui si decide di risparmiare e investire è l’accumulo di risorse per consumarle in un secondo momento. Pertanto, quando si raggiungerà questo momento, il minimo che ci si aspetta è di poter comprare tanti beni quanti quelli che si acquisterebbe oggi. Ecco che l’obiettivo minimo di una strategia di risparmio e investimento è un rendimento reale uguale a zero, in grado di mantenere invariato il potere d’acquisto.

Riprendendo l’esempio precedente, dati i 200.000€ e un tasso di inflazione del 2%, il rendimento minimo che si può accettare è del 2%. In questo modo, dopo 30 anni non si verificherà la svalutazione del 45%: il valore nominale del denaro crescerà di pari passo con l’aumento dei prezzi, l’inflazione eroderò l’aumento di valore nominale, e il valore reale del denaro rimarrà invariato.

Anche se non si ha mai una garanzia del ritorno sull’investimento, questo permette di difendere i risparmi dall’inflazione. Spesso, infatti, chi garantisce un rendimento sicuro non sta superando l’inflazione. Nei mercati finanziati, il rendimento medio annuo dell’indice S&P500 negli ultimi 90 anni è stato del 9.8% con un’inflazione media del 2,7%, e un rendimento reale, quindi, del 7,1% all’anno.

Per iniziare ad investire il proprio denaro, bisogna sempre tenere a mente l’importanza della diversificazione, per rendere minimo il rischio dell’investimento. Un portafoglio ben diversificato, come un fondo comune di investimento, è la scelta ottimale per ogni risparmiatore che vuole difendere il proprio denaro dall’inflazione.

Nel caso in cui te la fossi persa, abbiamo parlato proprio di questo articolo in una puntata di Gimme5 Room: clicca qui.

Se preferisci puoi ascoltarlo anche in versione podcast.

19 Feb 2026